Заполните данные

Заполните данные

Технологии для здравоохранения: основные мировые тренды и фокус на регион MENA

Дата публикации: 19.07.22

Время прочтения: 5 минут

Аналитики Dealroom.co опубликовали данные о состоянии рынка HealthTech в мире и конкретно в регионе Ближнего Востока и Северной Африки (MENA). Dsight предлагает ознакомиться с ключевыми выводами исследования.

Мировой рынок

HealthTech работает на все элементы экосистемы здравоохранения: фармацевтов и биотехнологов, больницы и клиники, частных врачей, страховые компании, в том числе государственные, и, конечно, самих пациентов.

Популярность технологий для здравоохранения растет параллельно спросу населения на медицинские услуги вообще и на 10 – 20% обеспечивает качество жизни человека. По данным за 2021 год, европейский потребитель ежемесячно тратит на поддержание своего здоровья порядка трехсот долларов – в полтора раза больше, чем на продукты питания, и втрое больше, чем на модную одежду.

Этому во многом способствует политика государственных страхователей, покрывающих более 80% этих трат. Они же оказывают мощное влияние на всю экосистему здравоохранения, возмещая часть трат биофармацевтических компаний на эффективный НИОКР и лечебных учреждений на кастомизацию общения с пациентом и тем самым позволяя пациенту получать все более качественные услуги и продукты.

По состоянию на 2019 год глобальный рынок HealthTech оценивался аналитиками McKinsey в 350 млрд долларов, из них 100 миллиардов приходились на НИОКР и улучшение процессов разработки лекарств. Пандемия коронавируса стала катализатором всех повышательных трендов, значительно усилив доверие к технологиям в этой сфере. При сохранении нынешних тенденций – что более чем вероятно в первую очередь в плане децентрализации и персонализации не только услуг, но и НИОКР, – в 2024 году рынок может вырасти до 600 млрд долларов.

Более того, усиливается сдвиг в сторону поддержки технологических решений для профилактики и создания условий для здорового образа жизни. Если в 2019 году профилактика занимала лишь 18% рынка, а остальное крутилось в сегменте лечения, то к 2040 году эксперты Deloitte прогнозируют рост сегмента профилактики до 61%.

Индустрия здравоохранения постоянно модернизируется. Ежегодные инвестиции в цифровизацию достигают 300 млрд долларов, или больше 7% годового оборота, что почти втрое превышает аналогичные затраты, например, в промышленной электронике.

В 2021 году венчурные инвестиции в медицинские и биотехнологии побили все рекорды, достигнув 111 млрд долларов; нередкими были сделки с чеком в 100 – 250 млн долларов и даже выше. В текущем году инвесторы естественным образом осторожничают – но только не в биотехе и не на поздних стадиях, где уже отмечены сделки на 200 – 250 миллионов и выше. Суммарная стоимость всех HealthTech- и BioTech-компаний к настоящему моменту оценивается аж в 3,6 триллиона долларов, причем почти половина из них – компании, созданные в последние 10 – 12 лет.

Регион MENA

Отдельно аналитики Dealroom рассмотрели перспективный регион MENA.

Быстрорастущее население региона составляет порядка 600 миллионов человек, и по самым скромным подсчетам это гигантский рынок объемом до 200 млрд долларов.

Мировой рынок

HealthTech работает на все элементы экосистемы здравоохранения: фармацевтов и биотехнологов, больницы и клиники, частных врачей, страховые компании, в том числе государственные, и, конечно, самих пациентов.

Популярность технологий для здравоохранения растет параллельно спросу населения на медицинские услуги вообще и на 10 – 20% обеспечивает качество жизни человека. По данным за 2021 год, европейский потребитель ежемесячно тратит на поддержание своего здоровья порядка трехсот долларов – в полтора раза больше, чем на продукты питания, и втрое больше, чем на модную одежду.

Этому во многом способствует политика государственных страхователей, покрывающих более 80% этих трат. Они же оказывают мощное влияние на всю экосистему здравоохранения, возмещая часть трат биофармацевтических компаний на эффективный НИОКР и лечебных учреждений на кастомизацию общения с пациентом и тем самым позволяя пациенту получать все более качественные услуги и продукты.

По состоянию на 2019 год глобальный рынок HealthTech оценивался аналитиками McKinsey в 350 млрд долларов, из них 100 миллиардов приходились на НИОКР и улучшение процессов разработки лекарств. Пандемия коронавируса стала катализатором всех повышательных трендов, значительно усилив доверие к технологиям в этой сфере. При сохранении нынешних тенденций – что более чем вероятно в первую очередь в плане децентрализации и персонализации не только услуг, но и НИОКР, – в 2024 году рынок может вырасти до 600 млрд долларов.

Более того, усиливается сдвиг в сторону поддержки технологических решений для профилактики и создания условий для здорового образа жизни. Если в 2019 году профилактика занимала лишь 18% рынка, а остальное крутилось в сегменте лечения, то к 2040 году эксперты Deloitte прогнозируют рост сегмента профилактики до 61%.

Индустрия здравоохранения постоянно модернизируется. Ежегодные инвестиции в цифровизацию достигают 300 млрд долларов, или больше 7% годового оборота, что почти втрое превышает аналогичные затраты, например, в промышленной электронике.

В 2021 году венчурные инвестиции в медицинские и биотехнологии побили все рекорды, достигнув 111 млрд долларов; нередкими были сделки с чеком в 100 – 250 млн долларов и даже выше. В текущем году инвесторы естественным образом осторожничают – но только не в биотехе и не на поздних стадиях, где уже отмечены сделки на 200 – 250 миллионов и выше. Суммарная стоимость всех HealthTech- и BioTech-компаний к настоящему моменту оценивается аж в 3,6 триллиона долларов, причем почти половина из них – компании, созданные в последние 10 – 12 лет.

Регион MENA

Отдельно аналитики Dealroom рассмотрели перспективный регион MENA.

Быстрорастущее население региона составляет порядка 600 миллионов человек, и по самым скромным подсчетам это гигантский рынок объемом до 200 млрд долларов.

В отличие от рынков США и Евросоюза, где медицинское страхование высоко развито и траты граждан из собственных карманов на врачей и лекарства не превышают 10 – 15% их общих трат на здравоохранение, у населения Ближнего Востока и Северной Африки возможности в этом плане куда скромнее, и люди лично оплачивают не менее 35% своих медицинских потребностей. В этом, как ни странно, есть и свои плюсы: вследствие этого именно запросы потребителя (а не государства и страхователей, как в странах «первого мира») имеют решающий вес в определении компаниями-разработчиками своих технологических приоритетов.

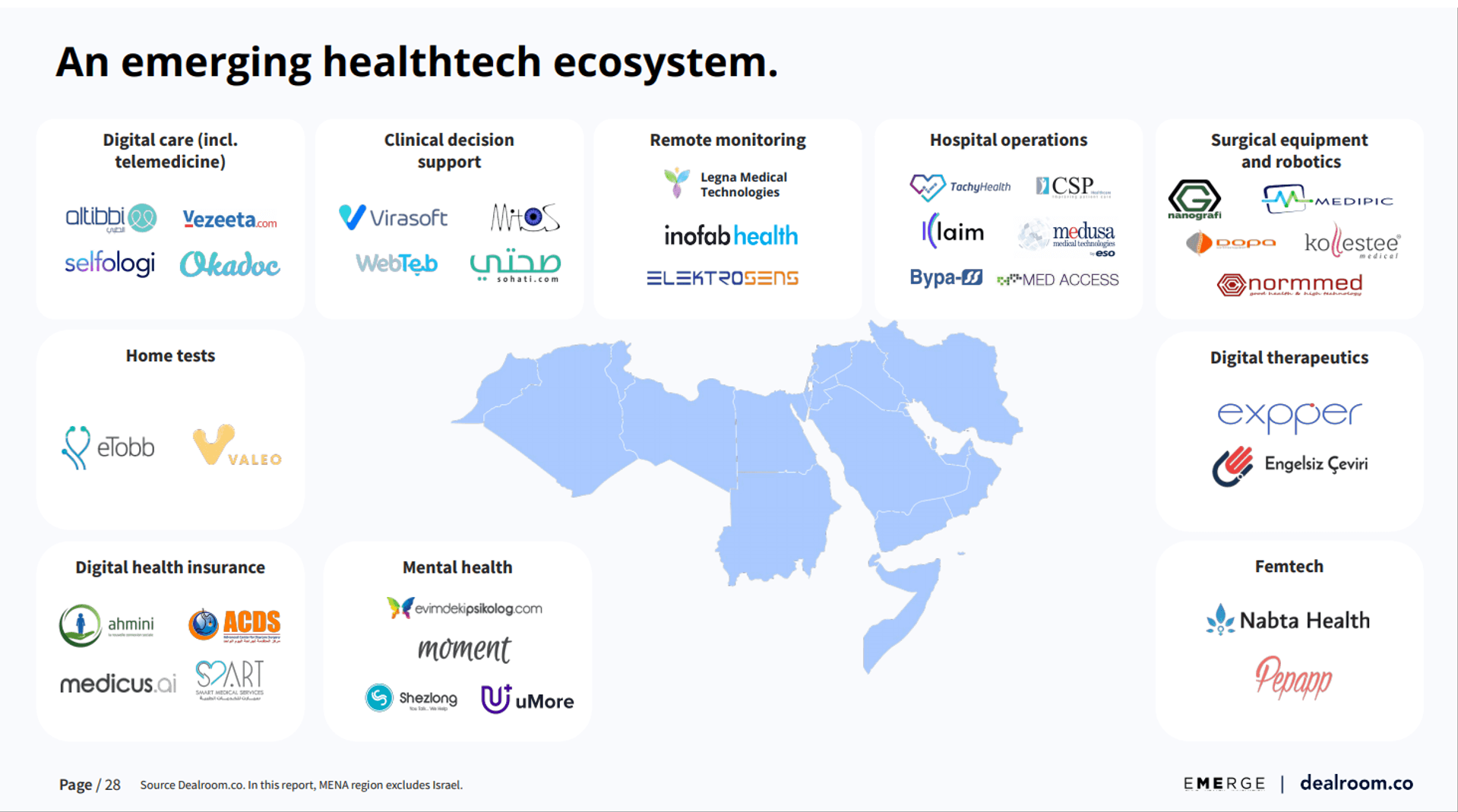

Наиболее перспективными на этом быстроразвивающемся рынке считаются следующие сегменты:

- Цифровое (в т. ч. телемедицинское) обслуживание

- Технологии для поддержки клинических решений

- Удаленный мониторинг состояния пациента

- Решения для больничной хирургии

- Хирургическое оборудование и робототехника

- Цифровая терапия (терапевтические вмешательства, основанные на фактических данных мониторинга и подкрепленные программными продуктами)

- Решения для женского здоровья

- Решения для психиатрии

- Цифровое медстрахование

- Решения для тестирования и анализов в домашних условиях

В этих сегментах уже работают и привлекают венчурные инвестиции 35 – 40 молодых перспективных компаний, таких как Virasoft, InofabHealth, Normmed, Nabta Health, eTobb и другие.

Серьезный приток венчурных денег обозначился для стартапов региона сравнительно недавно, лет пять назад, и именно «ковидные» годы стали периодом бурного роcта. После скромных $11 млн инвестиций в 2019 году год 2020-й завершился пятикратным ростом до $57 млн. Слегка просев в 2021-м до $39 млн, рынок вновь на подъеме и уже к концу первого квартала локальные HealthTech-стартапы привлекли $51 млн.

Наиболее крупные раунды (до $44 млн) привлекли компании из сегмента телемедицины. Телемедицина и смежные направления интересны инвесторам все последние годы: за период с 2016 по 2021 гг. сегмент привлек $107 млн венчурных инвестиций.

Вторым по значимости (и существенно менее интересным, судя по инвестициям) венчурное сообщество определило сегмент поддержки клинических решений на основе искусственного интеллекта ($19 млн за этот же период). Робототехника пока значительно отстает: порядка $300 тысяч инвестиций с 2016 по 2021 гг. (Здесь необходимо отметить, что авторы исследования не включали в статистику показатели Израиля, который часто относят к европейскому региону.)

Характерна активность местных инвесторов в этой технологической вертикали. По данным Dealroom, с 2016 года 80% инвестиций в HealthTech стран Ближнего Востока и Северной Африки пришло от региональных венчурных структур. В топ-6 ведущих инвесторов компании из ОАЭ, Иордании и Египта. Остальная Азия вкладывает не больше процента, Европа – чуть больше 10%. Профильные венчурные фонды региона, в частности, Blue Apple New Frontier Healthcare Fund, IGan Arabia, TVM Capital Healthcare и ряд других, за последние полтора года привлекли для инвестирования в стартапы 930 млн долларов, причем не менее трети этой суммы для посевной стадии.

Суммарная стоимость HealthTech-стартапов региона оценивается в полтора миллиарда долларов. В плане оценки стартапов телемедицина вновь на первом месте: иорданская платформа AlTibbi, запущенная в 2008 году, оценена в 176 млн долларов. Иордания очень активно проводит «оцифровку» национального здравоохранения и поддерживает частную инициативу: топ-5 наиболее высоко оцененных стартапов региона MENA именно из этой страны.

Кстати, рост суммарной оценки HealthTech-стартапов значительно превышает данный показатель в других технологических вертикалях. За период с 2016 по 2021 гг. HealthTech увеличился в 22 раза, оставив позади FoodTech (рост в 18 раз), маркетинг (11 раз) и FinTech (10 раз).

А чтобы отслеживать сделки стартапов и искать технологического партнера, регистрируйтесь в Dsight - AI инструмент для корпоративного скаутинга и самая полная база стартапов и сделок венчурного рынка Евразии.

Наиболее перспективными на этом быстроразвивающемся рынке считаются следующие сегменты:

- Цифровое (в т. ч. телемедицинское) обслуживание

- Технологии для поддержки клинических решений

- Удаленный мониторинг состояния пациента

- Решения для больничной хирургии

- Хирургическое оборудование и робототехника

- Цифровая терапия (терапевтические вмешательства, основанные на фактических данных мониторинга и подкрепленные программными продуктами)

- Решения для женского здоровья

- Решения для психиатрии

- Цифровое медстрахование

- Решения для тестирования и анализов в домашних условиях

В этих сегментах уже работают и привлекают венчурные инвестиции 35 – 40 молодых перспективных компаний, таких как Virasoft, InofabHealth, Normmed, Nabta Health, eTobb и другие.

Серьезный приток венчурных денег обозначился для стартапов региона сравнительно недавно, лет пять назад, и именно «ковидные» годы стали периодом бурного роcта. После скромных $11 млн инвестиций в 2019 году год 2020-й завершился пятикратным ростом до $57 млн. Слегка просев в 2021-м до $39 млн, рынок вновь на подъеме и уже к концу первого квартала локальные HealthTech-стартапы привлекли $51 млн.

Наиболее крупные раунды (до $44 млн) привлекли компании из сегмента телемедицины. Телемедицина и смежные направления интересны инвесторам все последние годы: за период с 2016 по 2021 гг. сегмент привлек $107 млн венчурных инвестиций.

Вторым по значимости (и существенно менее интересным, судя по инвестициям) венчурное сообщество определило сегмент поддержки клинических решений на основе искусственного интеллекта ($19 млн за этот же период). Робототехника пока значительно отстает: порядка $300 тысяч инвестиций с 2016 по 2021 гг. (Здесь необходимо отметить, что авторы исследования не включали в статистику показатели Израиля, который часто относят к европейскому региону.)

Характерна активность местных инвесторов в этой технологической вертикали. По данным Dealroom, с 2016 года 80% инвестиций в HealthTech стран Ближнего Востока и Северной Африки пришло от региональных венчурных структур. В топ-6 ведущих инвесторов компании из ОАЭ, Иордании и Египта. Остальная Азия вкладывает не больше процента, Европа – чуть больше 10%. Профильные венчурные фонды региона, в частности, Blue Apple New Frontier Healthcare Fund, IGan Arabia, TVM Capital Healthcare и ряд других, за последние полтора года привлекли для инвестирования в стартапы 930 млн долларов, причем не менее трети этой суммы для посевной стадии.

Суммарная стоимость HealthTech-стартапов региона оценивается в полтора миллиарда долларов. В плане оценки стартапов телемедицина вновь на первом месте: иорданская платформа AlTibbi, запущенная в 2008 году, оценена в 176 млн долларов. Иордания очень активно проводит «оцифровку» национального здравоохранения и поддерживает частную инициативу: топ-5 наиболее высоко оцененных стартапов региона MENA именно из этой страны.

Кстати, рост суммарной оценки HealthTech-стартапов значительно превышает данный показатель в других технологических вертикалях. За период с 2016 по 2021 гг. HealthTech увеличился в 22 раза, оставив позади FoodTech (рост в 18 раз), маркетинг (11 раз) и FinTech (10 раз).

А чтобы отслеживать сделки стартапов и искать технологического партнера, регистрируйтесь в Dsight - AI инструмент для корпоративного скаутинга и самая полная база стартапов и сделок венчурного рынка Евразии.